ファクタリングにおける「乗り換え」とは

一時凌ぎができてもキャッシュを先食いしているのですからCFを正常に戻すために中長期で計画をすることが必要です。

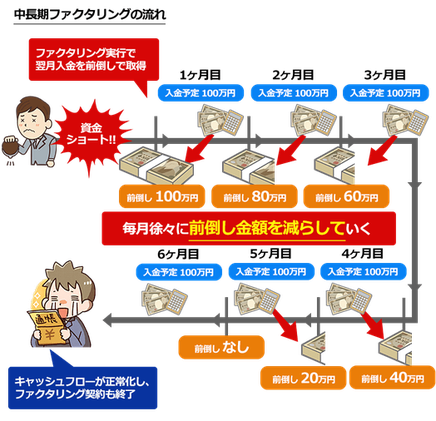

まず、中長期ファクタリングの仕組みを説明します。

以下図で表すように、数ヶ月〜1年程度の期間で将来的な売掛金を前倒ししつつ、徐々にキャッシュ・フローを正常化していく手段です。

この例では100万円の資金ショートを補うため、ファクタリングを実施しますが翌月以降も前倒し金額を減らしながら連続的にファクタリングを利用し資金繰りを改善しています。

今回はわかりやすく1ヶ月の前倒し例としましたが、支払いサイクルによっては2ヶ月後・3ヶ月後の入金を前倒すことも可能です。

中長期ファクタリングは、事前に「◯ヶ月でキャッシュ・フローを正常化させる」と計画し、契約するパターンと毎月単発で契約を行い徐々に前倒し金額を減らしていくパターンの2種類がありますが、実際は具体的な正常化計画を打ち出せるパターンは少なく、なし崩し的に次月もファクタリングを実施し結果的に"長期契約となった"というパターンが多い印象です。

乗り換えによる利用者のメリット

では"乗り換え"による利用者メリットは何なのでしょうか?

"乗り換え"とは、既存で利用しているファクタリング会社から次の買取以降他の会社へ切り替えることを意味し、この時にファクタリング手数料が下がることが主なメリットです。

銀行融資における「借り換え」にあたり、既存の手数料・買取条件をベースにより安い手数料でファクタリングを実施できる会社があれば乗り換えた方がお得という話です。

一つ言えるのは「手数料は交渉が可能です」ということです。

ただし、各種必要書類を出し直したり面談が必要だったりと多少手間が掛かることも事実ですので、乗り換えに伴う手数料差分と労力を天秤に掛ける必要はあります。

高頻度で利用している際や、高額ファクタリングの場合は、手数料交渉を行い3%減程度を目安に交渉し、下がるようであれば乗り換えをするべきです。

業者から見て乗り換え顧客は信頼度が高い

ファクタリング業務で最も気を使うのは顧客が「売掛金入金後に約束通り返済するか?」を見極める場面です。

顧客が契約に違反(または虚偽契約)し、売上を返済せずに着服する…というケースも一定数存在するため、信頼できる顧客か否かを判断しなければなりません。

しかし、細心の注意を払っていてもこの"焦げ付きリスク"をゼロにすることはできません。

そんな中、他社で複数ヶ月に渡りファクタリング利用実績がある(=しっかり返済している)顧客は今後も安定して支払いを続ける可能性が高く、極めて安全な優良顧客と見ることができるのです。

つまり、利益である手数料を下げたとしても回収見込みの高い優良顧客を囲みたい。という本音があるのです。

結論は乗り換えはするべき

乗り換え先業者の安全性・信頼性の確認は必須であるものの、常により調達コストの安い業者を探すのは真っ当な経営判断と言えます。前述した銀行融資においても、借り換えで金利を下げたり月々の支払いを圧縮するのと同様ファクタリングもセカンドオピニオン、サードオピニオンを探すべきと考えます。

銀行融資では"メインバンクとの付き合い"もあり、合理性だけで判断できないケースもあるでしょう。

ファクタリングに関しては銀行のような柵はなく、基本的に乗り換えによるデメリットは無いのです。

また弊社では、既存契約をお持ちの方であれば、現行より優れた料率でご案内可能です。詳しくはお問合せください。

LINE公式アカウントご登録お願い致します。

最新記事へ